Fire(早期退職)の4%ルールと日本の税金

今回はFire(早期退職)の4%ルールと日本の税金について解説します。

Fireの4%ルールについて

Fire(ファイア)とは「Financial Independence, Retire Early」の頭文字を取った略語で、経済的自由や早期退職という意味になります。

簡単にFireについて説明すると、生活費の25倍の金融資産を築いて、毎年4%ずつ取り崩していけば、95%の確率で金融資産が無くならないという理論です。

早期退職後に資産を毎年4%ずつ取り崩すことから、「4%ルール」と呼ばれているのですが、税金についてはあまり触れられることはありません。

Fire後の税金として、国民年金や国民健康保険についての解説は多いのですが、4%ルールについての税金の情報はありません。

そこで、今回は4%ルールと税金の関係について紹介します。

スポンサードリンク

4%ルールと税金

Fireや4%ルールについては、数多くの研究があり、書籍でも色々と紹介されているのですが、4%ルールは税金について解説されていません。

なぜなら、4%ルールは税金を考慮していない机上の空論だからです。

したがって、税金の事を考えずに、4%ルールでFireすると、破綻してFireに失敗する可能性が出てきます。

そこで、今回は4%ルールと日本の税金について簡単に解説します。

前提として、日本では株式を売却したときの「譲渡益」に20%の税金がかかり、「配当(分配金)」を受け取った時に20%の税金がかかる事を覚えておいてください。

売却時にかかる税金

譲渡益は、売却価格-取得価格(平均取得単価)=利益で、この利益について税金20%がかかります。利益がマイナスであれば、税金はかかりません。

100円で購入した株を150円で売却したら、利益は50円になります。この50円に対して20%の税金がかかるのです。

5000万円の4%を売却すると、200万円ですが、この200万円に20%の税金がかかると勘違いしている人が居るのですが、間違いです。

税金がかかるのは、200万円のうちの利益の部分だけです。

配当にかかる税金

配当については、受け取った配当金に対して20%の税金がかかります。100万円の配当なら税金は20万円になります。

アメリカの税金

Fireを目指している人はアメリカのS&P500を積み立てるのが定番なので、アメリカの税金についても簡単に解説しておきます。

S&P500などの米国株については、譲渡益にはアメリカの税金がかからないのですが、配当についてはアメリカの税金10%がかかります。

だから、S&P500の売却時は日本の税金20%だけですが、配当を受け取るときは日本の税金20%とアメリカの税金10%が引かれます。

ただし、これは二重課税になってしまうので、確定申告をすれば、外国税額控除が適用され、アメリカで引かれた10%については還付されます。

また、状況によっては為替について税金が発生する場合があるので注意が必要です。

米国株は税金が面倒だという人は、日本国籍のS&P500の投資信託やETFがお勧めです。

二重課税調整制度

二重課税調整制度があり、MAXIS米国株式(S&P500)などの日本国籍の一部のETFは、確定申告をしなくても、配当金にかかるアメリカの税金10%が控除されます。

アメリカの税金の注意点

米国株には譲渡益がかからないと紹介しているサイトが多いので、アメリカは株式の譲渡に税金がかからないと勘違いしている人が居ます。

米国株には譲渡益がかからないというのは、日本で米国株を売買すると、アメリカの非居住者になるので、二重課税を回避するために、アメリカの譲渡益がかからないだけです。

アメリカで米国株を売買すると、アメリカのキャピタルゲイン税がかかります。

アメリカで日本の株を売買すると、アメリカの税金がかかり、日本の税金はかかりません。

スポンサードリンク

実際の4%ルールと税金

株で資産を運用すると、株の売却時と配当を取得した時に税金がかかることが理解できたと思います。

そこで、実際にFireした後に4%ルールで資産を取り崩していくと、どのくらいの税金がかかるのかを紹介します。

Fireと日本の税金

Fireを達成するまでの課程は人によって違うのですが、S&P500に積み立てるという定番の方法で税金を計算します。

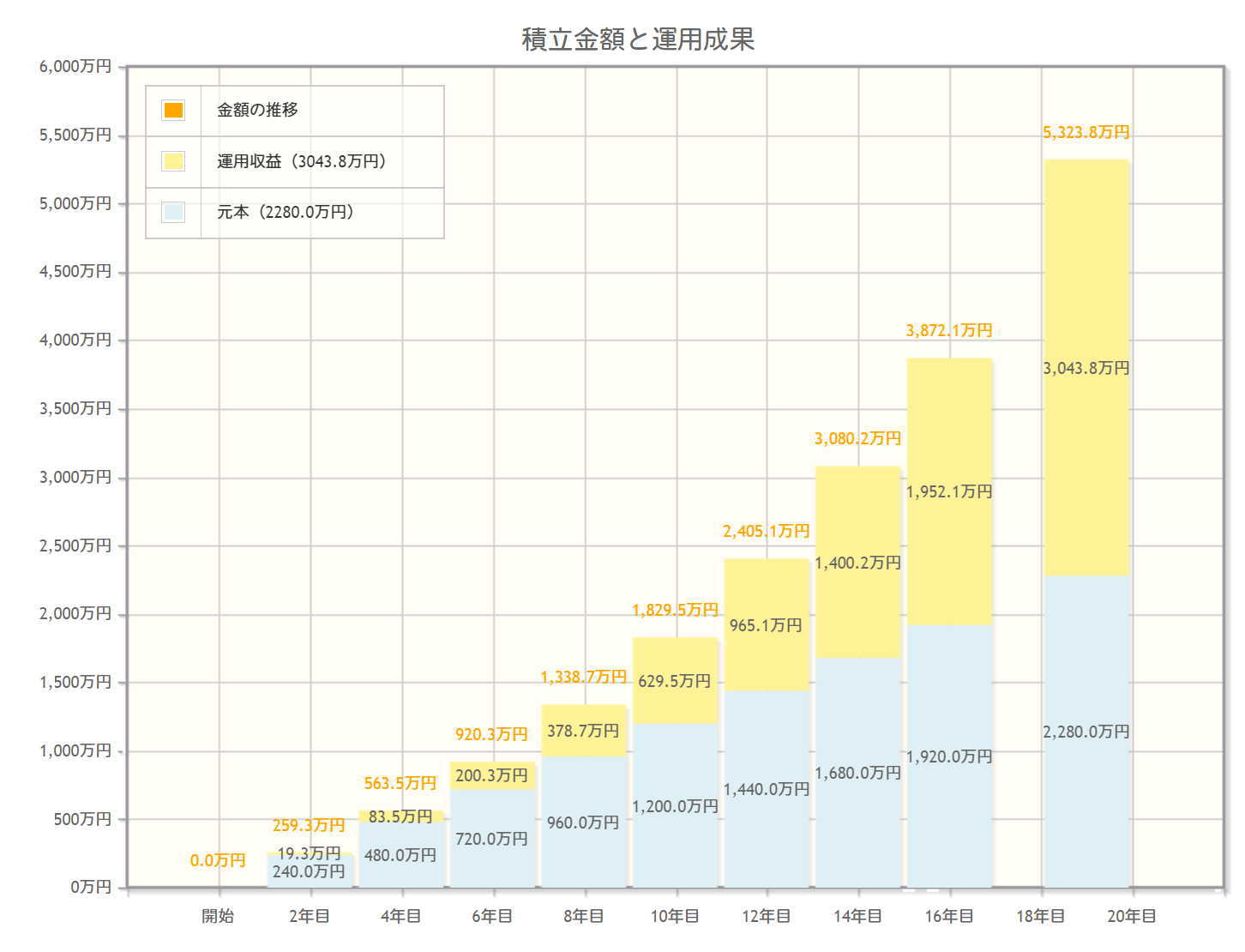

S&P500の平均利回りを8%として計算すると、毎月10万円を20年間、S&P500を積み立てれば、19年で資産5300万円になります。

資産5300万円のうち3000万円が利益(含み益)になるので、資産5300万円を全て売却すると、利益3000万円に20%の税金がかかるので、税金は600万円となります。

つまり、5300万に対して税金が600万円なので、売却時に11%が税金で引かれる計算になります。

5300万円の4%は212万円なので、4%ルールに則って212万円分を売却すると、11%の23万円が税金として引かれ、手元に入るのは189万円になります。

これは少しわかりにくいかもしれないので、もう少し理解しやすいように、少し設定を変えて逆算してみます。

4%ルールの税金から逆算

Fireは生活費の25倍の資産を築く事が目標なので、生活費200万円の人は5000万円でFire達成ということになります。

そして、5000万円を4%ルールに従って、200万円ずつ取り崩していくというのが、4%ルールです。

4%ルールを守っていれば、95%の確率で資産がゼロにならないというのが定説になっているのですが、現実問題としては、資産を取り崩すときに税金が発生するので、4%ルールを使っていると破綻する可能性が高まります。

含み益によって売却時の税金の金額が変わるのですが、先ほど紹介した典型的なモデルケースでは売却額に11%の税金がかかるので、それをそのまま流用します。

すると、5000万円でFireした人が4%の200万円を取り崩すと、22万円の税金が発生するため、手元に入る金額は178万円となり、生活費が不足します。

これでは生活費200万円の人は生活できません。

正味200万円が必要だとすると、税金を考慮して222万円を売却すると、資産の4.44%を取り崩すことになるので、破綻のリスクが大きくなります。

トリニティ大学の4%ルールは税金を考慮していないので、実際にFireする人は税金を考慮してからFireするようにしましょう。

なお、配当については説明していませんが、配当金に20%の税金がかかるので、高配当株に投資して配当生活タイプのFireを目指している人は、配当金の税金にも注意する必要があります。

税金を考慮しても4%ルールで破綻しない

トリニティ大学の4%ルールは、税金については考慮していないのですが、インフレ率については最悪のケースまで考慮されており、安全性の高い数値になっています。

だから、4%ルールで資産を取り崩していっても、実際は資産が増え続けており、最近の説では5%ルールでも破綻する確率は低いとされています。

だから、税金を考慮しても、実際に破綻する確率は低いと考えられます。

しかし、何が起きるか分からないので、安全性を重視して2%~3%ルールにするべきだという意見もあります。

スポンサードリンク

4%ルールと税金に関する後記

色々な資料を調べてみたのですが、Fireの4%ルールは、あくまでも計算上で成立する机上の空論です。

Fireという概念が誕生してから30年、Fireが流行してから10年しか経過していないので、Fireが成立するのか、しないのかは分かりません。

実際にアメリカでは、Fireを達成して早期退職したものの、心理的な不安から仕事に復帰した人も居ます。

また、私が調べた限りでは、早期退職したと言っている人も、金融所得以外の所得を持っていたり、他にも資産を持っていたりして、本当に金融所得だけでFireしている人は少ないように感じました。

最近は5%ルールでもFireが成立するという説が有力なのですが、実際にFireをするのなら、保守派の意見を取り入れ、絶対安全圏と言われる3ルールを採用し、生活費の33倍を準備するべきだと思います。

スポンサードリンク

コメントを投稿する